Rendere la pressione fiscale più

leggera per le categorie più abbienti (tramite sgravi o pesanti riduzioni delle

imposte sulle società) non ha nulla di fresco, a dispetto del volto giovane ed

esuberante degli imberbi ministri che decantano le loro gesta spacciandole per

spolverate d’innovazione. Al contrario, emana uno sgradevole fetore di stantio,

di già visto, di talmente vetusto da risultare putrescente dinnanzi alla

pesantezza di una crisi economica che di certi dogmi ne rappresenta la più

sonora tra le smentite.

Proseguire con l’ideologia

secondo cui le disuguaglianze vanno incentivate perché nella perfezione del

mercato globale il ricco prospera perché pieno di meriti, il povero soccombe perché

se l’è andata cercando e chi si è ritrovato senza lavoro ovviamente «non ha

voglia di lavorare» (così si esprime il guru Oscar Farinetti nel corso di un’intervista di Carlo Tecce pubblicata sul «Fatto Quotidiano» del 21/12/2013, pag.6). La

tassazione ovviamente deve agire di conseguenza, non solo premiando il merito

di chi possiede un’invidiabile quota di capitale ma lasciando che sia la sua

discrezione (secondo la bislacca teoria del «trickle-down») a garantire una

vita decente a chi il capitale non lo possiede.

In questo studiato meccanismo ove

ogni ingranaggio vede la concentrazione di ricchezza come obiettivo primario il

carico fiscale ricopre un ruolo di primaria importanza, come dimostra quanto

affermato dall’International Labour Organization («World of Work Report 2008: Income In-equalities in the Age of Financial Globalization», Genève 2008, pagg.IX-XII):

«La tassazione è diventata meno

progressiva nella gran maggioranza dei Paesi e quindi meno capace di

redistribuire i guadagni dello sviluppo economico. Ciò riflette un taglio delle

imposte a carico degli alti redditi […] Tra il 1993 e il 2007, l’aliquota media

dell’imposta sulle imprese è stata tagliata (in tutti i Paesi per cui esistono

i dati) di 10 punti percentuali. Nel caso dell’aliquota massima sui redditi

personali, nello stesso periodo essa venne ridotta di 3 punti».

Nello specifico del nostro Paese,

tralasciando la solerzia nel proteggere un’evasione fiscale dai

contorni

sbalorditivi (si pensi solo all’assortita sequela di condoni) e rimanendo nell’alveo

del dettame legislativo, l’aliquota minima (quella applicata su un reddito

inferiore a 15mila euro) è fissata al 23% contro l’aliquota unica applicabile

sulle rendite da capitale, generose concessioni nei confronti di una porzione

di denaro ottenuto senza lavorare, rimasta ferma per lungo tempo ad un misero

12,5%. Una percentuale che fa impallidire persino un’Europa di certo non

affetta da pulsioni socialdemocratiche, se si considera che la media ha sempre

veleggiato attorno al 20%.

«Tuttavia», asserisce il

sociologo Luciano Gallino, «siamo pur sempre dinanzi al paradosso: un

lavoratore con un imponibile di 28mila euro- quota entro la quale rientra la

maggior parte dei lavoratori dipendenti- deve versare 6960 euro di imposte (sia

pure al lordo di modeste detrazioni), a fronte di 1500 ore annue di lavoro

pagate meno di venti euro l’una, mentre su un introito della stessa entità un

redditiere da capitale ne paga soltanto 5600, senza dover lavorare neppure un’ora.

E la medesima aliquota pagherà anche se quella rendita si moltiplica per mille».

Le imposte sulle società (tralasciando

le elusioni, il business dei paradisi fiscali e gli accordi ad aziendam di cui

un campione indiscusso è l’attuale dominus della Commissione Europea

Jean-Claude Juncker) hanno seguito un analogo andamento discendente: la società

di servizi finanziari Kpmg ha

pubblicato nel 2010 uno studio condotto su

ottanta paesi rivelando come il tasso medio d’imposizione fiscale sia stato

generosamente ridotto in quindici anni (si parla del periodo 1995-2010) dal 38

al 25%. Tra tutti si distinguono paradossalmente sia la Germania che la Grecia;

sebbene, manco a dirlo, la prima si sia dimostrata più docile dando una

sforbiciata di ben ventidue punti percentuali a questa aliquota (dal 51,6 al

29,4%) contro un taglio del 16% dei compari ellenici (dal 40 al 24%).

|

| Tagliare le tasse sul profitto è tra le priorità di un governo sedicente "progressista" e "rottamatore" |

La nostra penisola si è data anch’essa

da fare con discreti risultati apportando una riduzione di dieci punti (dal

41,3 al 31,4%) a cui però, a onor del vero, andrebbero aggiunti altri favori

generosamente elargiti come la peculiarità quasi unica di essere sprovvisti di

un’imposizione sul capitale ereditato o la caotica normativa delle detrazioni

fiscali secondo cui (come scrive Mario Sensini sul «Corriere della Sera» del 22/07/2015) «le cedolari secche sulle locazioni, le erogazioni ai partiti politici

e la deducibilità dell’assegno al coniuge, sottolinea l’Ufficio di Bilancio,

hanno un effetto negativo sulla redistribuzione».

La prova del nove, comunque, la

fornisce la distribuzione del prelievo Irpef: se alla fine degli anni Ottanta

le entrate Irpef da lavoro dipendente ammontavano al 40% delle entrate totali

derivanti da questa imposta, oggi queste sono arrivate al 60%. Processo inverso

per la quota Irpef pagata da lavoro non dipendente, progressivamente ridotta da

un indicativo 38% ad un insostenibile 10%.

A questa già difficile situazione

si va ad aggiungere il nodo discusso in questi giorni: sotto l’albero di

Natale

della legge di Stabilità 2016 pare infatti in dirittura d’arrivo un altro demagogico pacchetto regalo d’iniquità fiscale sotto forma di abolizione definitiva di

qualunque tassazione sugli immobili principali, uno dei pochi baluardi d’imposta

sufficientemente progressiva, tutto sommato contenuta se paragonata alle

nazioni dirimpettaie e ardua da evadere (tralasciando le disfunzioni di un

catasto la cui riforma viene testardamente rimandata). Affrontando la sola

decurtazione della Tasi (quella pagata su tutte le case con l’eccezione delle

abitazioni di lusso) la Cgil aveva condotto una stima (si veda Rita Querzè sul «Corriere della Sera» del 02/08/2015, pag.4) secondo cui

|

| Il Primo ministro interviene a Rimini in occasione del meeting annuale di Cl |

«gli otto milioni di contribuenti

delle fasce di reddito più basse risparmieranno 55 euro procapite mentre per il

milione di contribuenti più ricchi il risparmio sarà di 827 euro».

L’intervento del premier sul

palco del meeting di Comunione e Liberazione è riuscito a sorprendere ancor di

più, aggiungendo al profluvio di parole e allo spargimento a piene mani di

narrazioni fiabesche un riferimento all’abolizione dell’Imu sulla prima casa,

rendendo ancor più semplice la vita a chi si ritrova in disponibilità di

manieri, castelli e ville da sogno.

I fautori dell’intervento non

mancano comprensibilmente di addurre nobili motivazioni alla manovra, prima fra

tutti l’accusa che la tassazione sulla casa firmata dal governo Monti abbia

costituito il colpo di grazia sia per il mercato degli immobili che per il

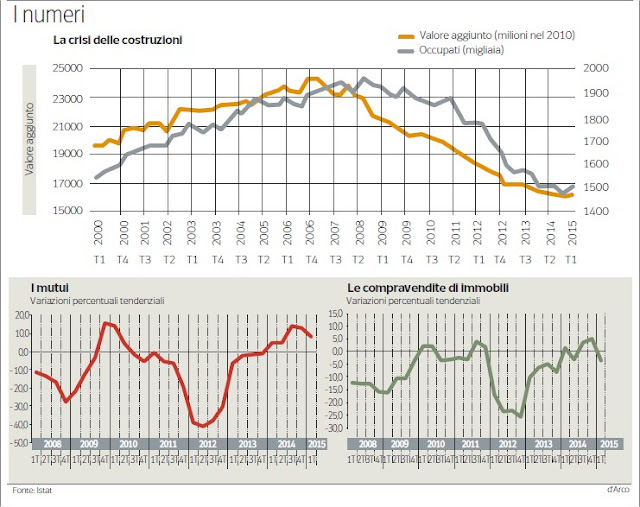

comparto dell’edilizia. Uno studio di recente pubblicazione ad opera di Paolo

Surico e Riccardo Trezzi («Consumer Spending and Property Taxes») basato su

rilevazioni di Bankitalia dimostra come le difficoltà di ambedue i comparti

siano da imputare principalmente al periodo recessivo cominciato nel 2008, come

testimoniato peraltro anche dal grafico qui sotto (dal «Corriere della Sera»

del 27/07/2015, pag.13).

L’altro cardine per giustificare

la scelta renziana (o berlusconiana, ma gli aggettivi sono ormai sinonimi)

consiste nel sostenere che prelevare meno tasse significa lasciare più soldi

nelle tasche dei cittadini, i quali di conseguenza li spenderanno contribuendo

a far ripartire il motore dell’economia. Lo studio di Surico e Trezzi non

lascia trapelare questa convinzione. Anzi, nell’articolo cofirmato da Lucrezia

Reichlin e dallo stesso Paolo Surico a presentazione dello studio (sul «Corriere della Sera» del 27/07/2015, pag.13) si afferma:

«Mentre l’imposta sulla prima

abitazione ha avuto un effetto fortemente negativo sul consumo di

beni durevoli

(come ad esempio l’auto) per le famiglie che pagano un mutuo, l’effetto è

pressoché nullo sia sul consumo delle famiglie che non hanno debiti- la grande

maggioranza- che sul consumo delle famiglie soggette all’Imu sulla seconda

abitazione. Per questa ultima categoria è interessante notare che, nonostante l’onere

fiscale sulla seconda casa sia mediamente tre volte più alto che l’onere sulla

prima, il consumo si rivela insensibile all’imposta, la quale è interamente

finanziata dai risparmi. […] Come evidenziato da Surico e Trezzi, l’imposta

sull’abitazione ha fortemente cambiato le abitudini di consumo solamente per

una piccola parte di proprietari (coloro con mutuo) e come tale eliminarla

oppure ridurla per questo gruppo di cittadini avrebbe un effetto di stimolo sui

consumi senza ridurre significativamente le entrate dello Stato. Al contrario,

eliminarla per tutte le prime abitazioni non stimolerebbe i consumi in modo

molto più rilevante di quello 0,11% del Pil stimato da Surico e Trezzi per i

proprietari con mutuo ma peserebbe sulle casse dello Stato con una riduzione

delle entrate pari allo 0,9% del Pil».

|

| Nel 2013 l'attuale ministro delle Finanze reputava sbagliato puntare sul taglio delle imposte immobiliari, da "Il Foglio" |

A ciò si deve aggiungere un altro

tassello, probabilmente il più drammatico: per la grande maggioranza dei

cittadini non solo l’effetto sui consumi risulta nullo, ma in termini di debito

pubblico, di erogazioni statali e di protezioni sociali il rischio di un

pesante peggioramento è quasi una certezza. Meno soldi incassati dallo Stato

non significano meno sprechi (quelli si è ben restii dal porvi mano) bensì

innanzitutto un consistente strangolamento degli spazi pubblici (pensiamo alla

scuola, pensiamo alla sanità, pensiamo alle università e alle pensioni) che per

ora rappresentano il più delle volte l’ultimo baluardo di servizio garantito a

tutti e resistente all’incessante ondata di privatizzazioni. Oppure si passa

alla scorciatoia di trovare altre fonti da tassare, o meglio ancora di tagliare

consistentemente le elargizioni agli enti locali, con conseguente impennata

delle imposte regionali e comunali (più 22% nel solo periodo 2011-2014, secondo la Corte dei Conti) o alienazioni di patrimonio statale.

|

| Stando alle promesse, il taglio d'imposte sulla casa varrà anche per gli immobili di lusso |

Gli unici ad ottenere un sicuro

guadagno saranno le categorie più abbienti, il cui vantaggio si tradurrà (alla

faccia del «trickle-down») in investimenti nell’unico settore che garantisce

ampi margini di profitto: quello finanziario. Un aumento delle disuguaglianze

le cui ripercussioni non mancheranno di farsi sentire anche nella vita

quotidiana. Concludo con un intervento di Luciano Gallino a tal riguardo:

«Succede che, data l’enorme

possibilità di spesa del 5 o 10% della popolazione di un paese, possibilità via

via cresciuta negli anni grazie ad attività speculative e alla benevolenza del

fisco, molti beni e servizi aumentano a tal punto di prezzo che le classi

lavoratrici e anche buona parte delle classi medie non possono più

permetterseli, o possono accedervi con molta maggiore fatica.

Si pensi a quella sorta di tassa

sulla vita quotidiana che è la pendolarità abitazione-lavoro. In molte

città

dell’Unione Europea e degli Stati Uniti, le colossali rendite finanziarie

tassate con aliquote di favore hanno fatto sì che il prezzo degli immobili

ovvero gli affitti nel centro delle grandi città siano diventati talmente

elevati da espellere quasi tutta la popolazione che tradizionalmente vi

risiedeva. Si tratta di figure professionali preziose per la vita di una città,

che però in città non hanno più la possibilità di abitare. Per cui sulle loro

esistenze vanno a gravare parecchie ore di pendolarità quotidiana. Non si

tratta, quindi, solo di accettare serenamente che i ricchi diventino sempre più

ricchi. Il punto della questione a cui badare è un altro: il vantaggio fiscale

produce direttamente un peggioramento generale della qualità della vita delle

classi lavoratrici e delle classi medie».

|

| Fino a qualche tempo fa la corrente renziana mostrava ostilità verso l'abolizione di tasse sul patrimonio |